盧森堡的基金基本上都是免稅的(除了資產稅、認購稅)。這些基金的形式屬于公司類型,從而根據基金供應商/投資者的需求,決定基金的透明程度。

稅收主要方面如下所列:

1. 收入預扣稅

盧森堡基金收入來源征收的預扣稅通常既不退還(除非適用相關稅收條約),也不抵免。

2. 增值稅(VAT)

● 在盧森堡,受CSSF監管的投資基金的管理免征增值稅。

● 在某些情況下,外包給第三方管理公司的管理服務也可享受免征增值稅。

● 投資基金的銷售也可免征增值稅。

● 其他服務,如向投資基金提供的法律和審計服務,無法享受增值稅免稅,須繳納15%的標準增值稅稅率。

● 托管銀行服務部分免征增值稅,托管銀行的監控職能部分須繳納12%的增值稅稅率。

● 公司型的投資基金為增值稅應納稅人,在其從國外收到貨物或服務時,可能需要登記相關手續繳納盧森堡增值稅。

3. 認購稅

● 年度認購稅稅率為凈資產的0.05%,每季度末根據UCI資產凈值按季度進行繳納和計算。

● 對于僅投資于貨幣市場工具和銀行存款的UCI來說,年稅率可降至0.01%。

4. 注冊稅

法人實體注冊成立后,應繳納75歐元注冊稅。

目前有600多家基金發起人已將盧森堡作為一個平臺來注冊其基金。這些基金隨后向世界各地的零售客戶、高凈值客戶和機構投資者進行全球發售。由380家基金管理公司管理的約3900個投資基金目前在盧森堡注冊。

盧森堡作為歐洲最大的投資基金中心,也是中資企業對第三國投資的中轉地和資金調配中心,不僅擁有眾多的中資銀行,離岸人民幣的存款貸款都首屈一指,盧森堡擁有最多的人民幣計價的投資基金。

瑞豐德永提醒

綜合上述,盧森堡因其特有的優勢,吸引投資者來此設立投資基金。同時,通過在此設立基金,能夠很好幫助高凈值人士解決財富管理和稅務籌劃的各項問題,也是各企業對外投資選擇基金平臺的傾心之選。

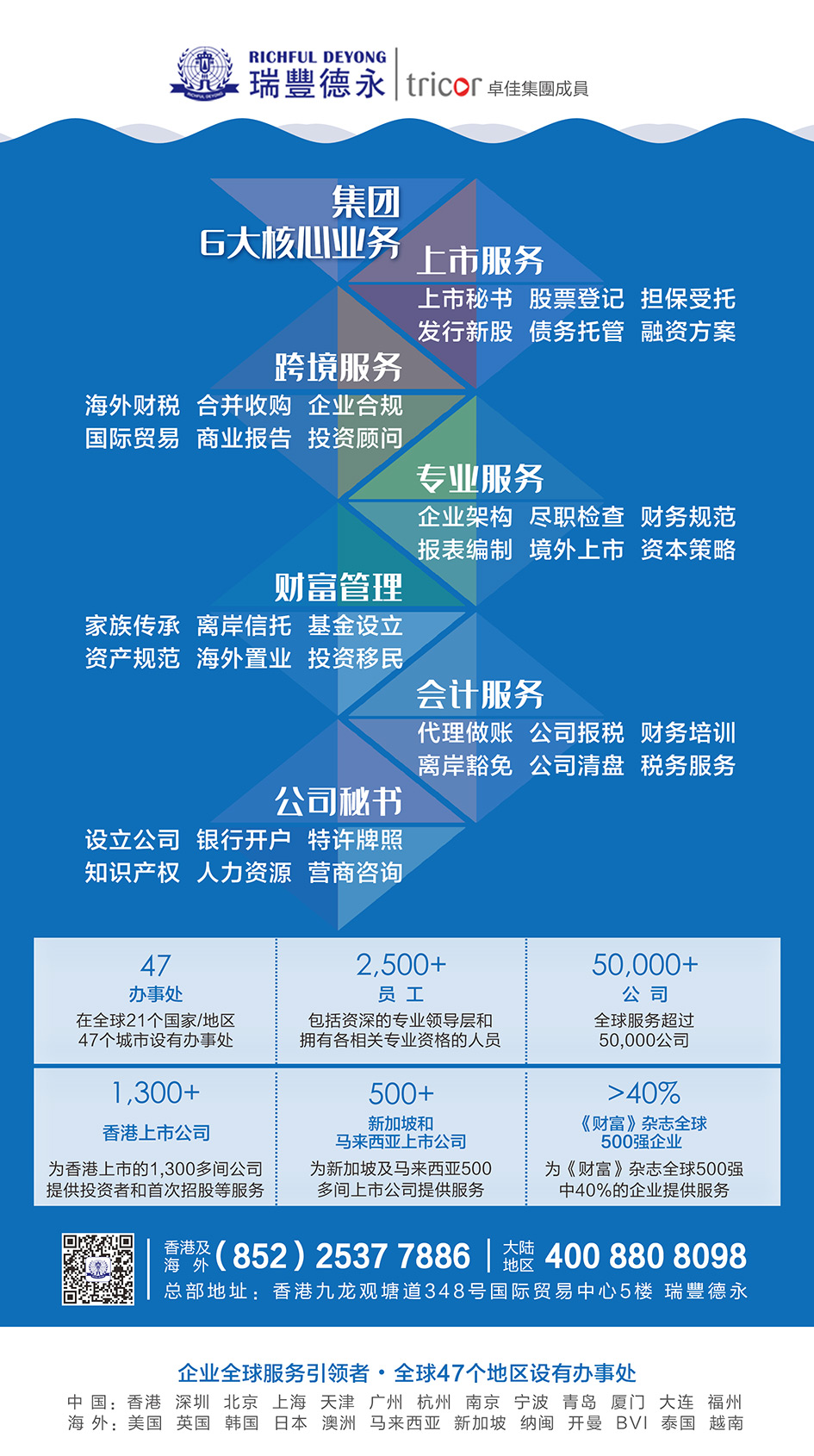

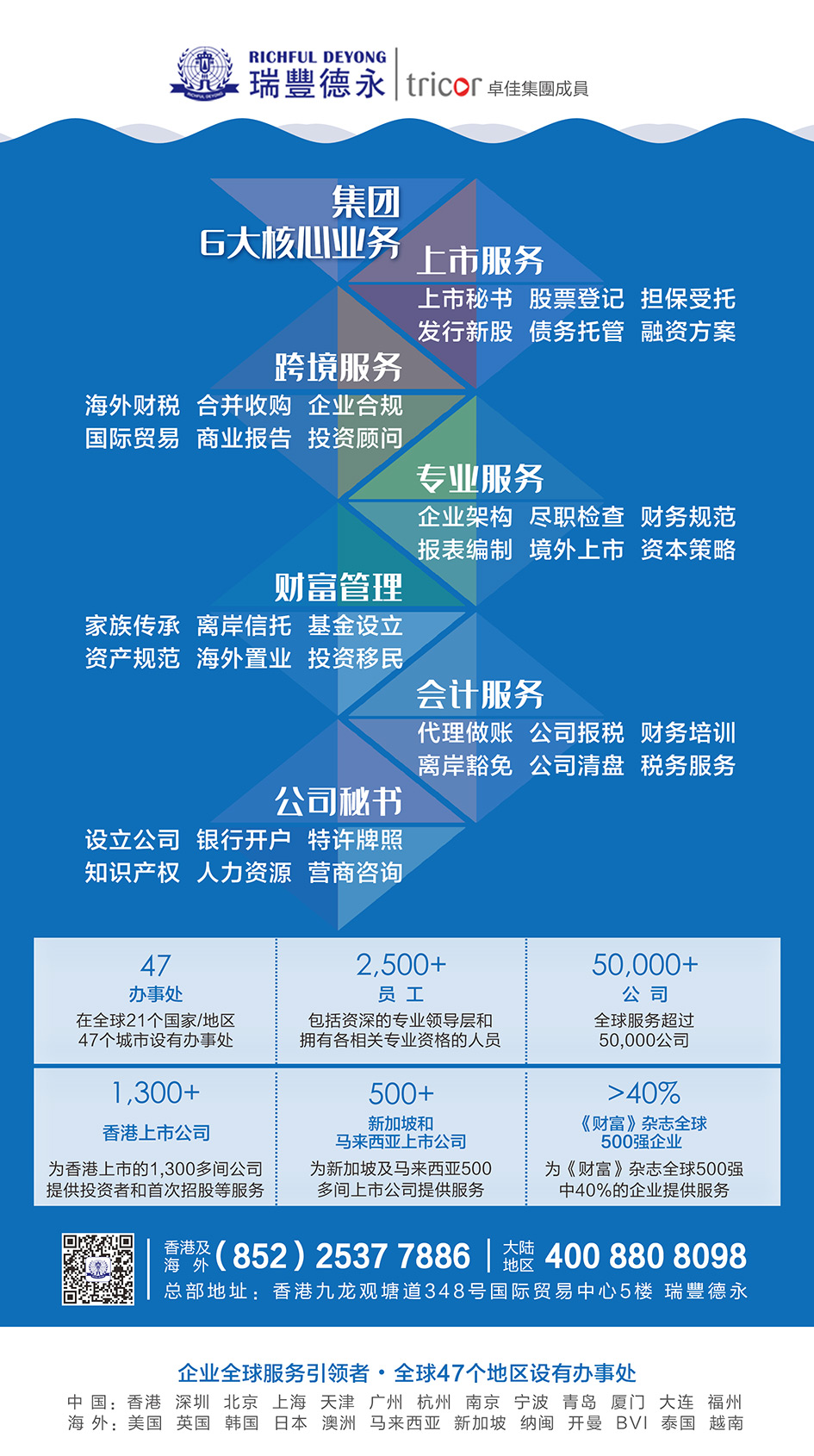

因此如您有上述需要,一定要尋找專業人士幫忙,尋找合規且有資質的專業代理商可事半功倍。瑞豐德永,作為企業全球服務引領者,在海外基金設立、資產規范、稅務規劃、企業架構等方面擁有豐富的經驗,用最專業的服務,為您私人訂制最適合的方案,確保合法、合規且保密。